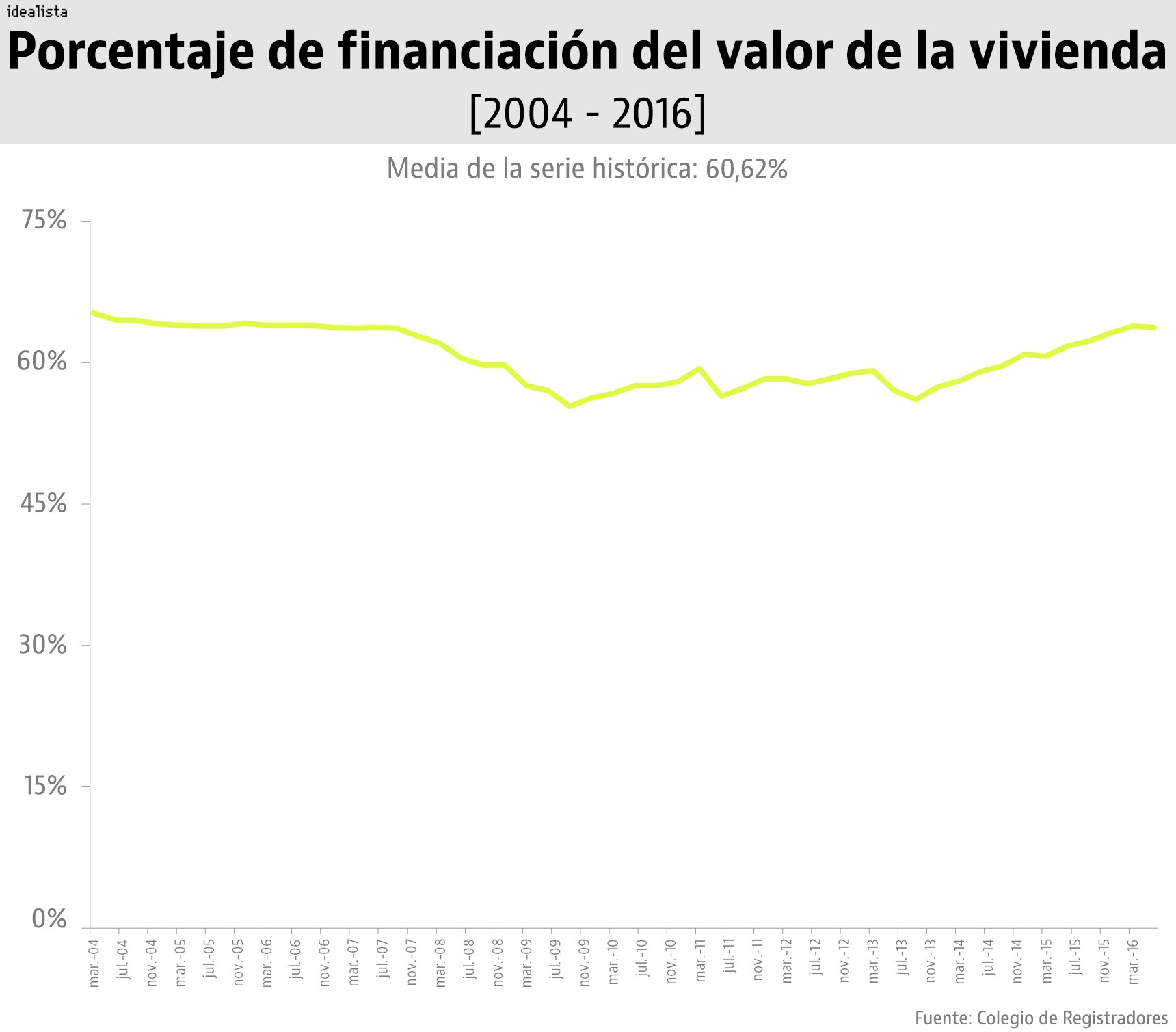

La banca española está perdiendo el miedo a financiar la compra de viviendas. Una tendencia que arrancó con los primeros compases de la recuperación económica y que ayuda a romper con las cifras más sombrías que dejó el estallido de la burbuja inmobiliaria. Según los datos del Colegio de Registradores que recopila el Banco de España, en el segundo trimestre de 2016 los bancos han prestado a las familias de media un 63,8% del valor de la vivienda que querían adquirir.

Así, a una familia que quiere comprarse una vivienda valorada en 150.000 euros, la entidad le prestaría de media unos 95.700 euros para que pudiera adquirirla con la financiación actual (casi 64%), mientras que dos años antes le hubiera prestado unos 89.500 para comprase esa misma casa (financiación del 59,7%) y en los peores momentos de la época postburbuja, unos 84.000 euros (56%). Entre un extremo y otro la diferencia es de casi 12.000 euros.

¿Y qué supone todo esto para un hogar que acude a un banco en busca de recursos para comprarse una casa? La respuesta es muy sencilla: la entidad está dispuesta a prestar más dinero, concretamente casi un 14% para una operación media como la analizada en el ejemplo.

Se trata del nivel más alto desde verano de 2007, lo que significa que vuelve a niveles precrisis, y supera en cuatro puntos porcentuales al que existía hace apenas dos años. Además, está 3,2 puntos por encima del promedio de la serie histórica, que actualmente se encuentra en el 60,6%.

Las estadísticas del regulador arrancan en el año 2004, ejercicio que de momento registra el máximo de la serie con un 65,3%. Desde el primer trimestre de dicho ejercicio, el porcentaje del valor del inmueble a financiar empezó a reducirse hasta situarse por debajo del 60% durante varios años.

La primera vez que la relación entre el préstamo y el valor de la transacción se quedó por debajo de dicha barrera fue a cierre de septiembre de 2008, el mismo mes en el que se hundió el banco estadounidense Lehman Brothers y que se convierte en la fecha de referencia del inicio de la tormenta económica y financiera mundial.

Pasaron casi seis años hasta que el indicador volvió a rebasar la barrera del 60% (en el último trimestre de 2014) y desde entonces ha ido repuntando a medida que la economía ha empezado a crecer, el mercado laboral ha conseguido crear puestos de trabajo y las finanzas de las familias han mejorado.

Gracias a estos factores, y a la necesidad de la banca de conceder nuevos créditos hipotecarios con los que compensar la caída del saldo vivo de crédito (desde hace años se amortizan más préstamos de los que se formalizan), la media acumula tres trimestres consecutivos por encima del 63%. Además, en el último medio año se ha mantenido al borde del 64%.

Las hipotecas de alto riesgo superan la media histórica

Otra de las cifras del organismo presidido por Luis María Linde que deja entrever que, poco a poco, la banca está perdiendo el miedo a financiar la compra de inmuebles es la que mide la cantidad de hipotecas de un importe superior al 80% del valor de la vivienda que son, según la agencia de calificación Moody’s, las que tienen mayor probabilidad de impago. Es lo que el sector denomina ratio ‘Loan To Value’ (LTV) y sobre el que la banca sitúa a ese 80% como barrera psicológica para hablar de un préstamo prudente o imprudente.

¿Y qué dicen los datos oficiales al respecto? Actualmente, el 14,3% de los préstamos hipotecarios concedidos superan ese umbral del 80%. Dicha proporción se encuentra levemente por encima del promedio de la serie histórica (13,97%), aunque se está reduciendo en los últimos trimestres.

En diciembre del año pasado, sin ir más lejos, el porcentaje se quedó en 15,6% (esto es, 1,3 puntos por encima del nivel actual), mientras que a mediados de 2013 llegó a alcanzar nada menos que el 17,4%, convirtiéndose en el segundo dato más alto hasta la fecha: solo le supera el 18% de junio de 2006, justo antes de que estallara la crisis.

En cambio, entre 2008 y 2010, el porcentaje de hipotecas con un LTV superior al 80% se quedó entre el 10% y el 11%, todo un síntoma de que el sector financiero quería evitar los errores del pasado y se dejó llevar por una estrategia de prudencia a la hora de conceder o desestimar préstamos para la compra de vivienda.

Pero en los años siguientes, mientras la tasa de paro tocaba máximos históricos al rebasar el 27% y los permisos para construir obra nueva se desplomaron a mínimos, la banca no tuvo más remedio que reducir sus exigencias para impulsar el crédito. Desde entonces, y a pesar de que el porcentaje de hipotecas que financian más del 80% del valor de la vivienda está contenida, casi siempre se ha situado por encima del promedio de la serie histórica.

Nos encontramos, según el Banco de España, en un escenario de moderada recuperación del mercado de la vivienda. “Parece consolidarse un escenario de moderado aumento de los precios (del 3,9 % interanual en el segundo trimestre del año, según el INE) y recuperación del volumen de actividad, tanto en términos de transacciones de inmuebles como de inversión, en un contexto en el que existen todavía excedentes de oferta (si bien, decrecientes) y la demanda se ve impulsada por la recuperación económica y unas favorables condiciones financieras”, concluye el informe del regulador.

Fuente: Idealista News